안녕하세요. 뜬구름홍 입니다.

국내의 대표 기업! 삼성전자와 SK하이닉스와 비슷한 미국의 반도체 기업이 있습니다.

바로 마이크론 테크놀로지입니다. (티커 : MU)

반도체 기업들 중 실적을 가장 빨리 발표하는 기업이기 때문에, 향후 반도체 전망을 대략적으로 알 수 있다고 합니다.

그럼 바로 들어가 보겠습니다!

먼저, YTD(YEAR TO DAY) '22년 1월부터 현재까지 주가 추이

거의 52주 최저가 부근입니다...

(하이라이트 요약)

FY-22

▪ 어려운 환경에도 불구하고 안정적인 수익성과 자유로운 현금 흐름으로 2022 회계연도에 기록적인 연간 수익 제공

▪ 업계 최고의 1-알파 DRAM 및 176 계층 NAND 노드 증가, 주주들에게 기록적인 현금 반환

▪ 모바일, 자동차, 산업 및 네트워킹 엔드 시장에서 기록적인 매출 달성

▪ 클라이언트 및 데이터 센터 SSD의 점유율 상승은 SSD와 당사의 통합 NAND 비즈니스에서 기록적인 매출에 기여했습니다.

▪ 고대역 폭 HBM2e 메모리 및 GDDR6X와 같은 새로운 제품 카테고리 확장

FQ4-22

▪ 4분기 재무 결과는 모든 최종 시장에서 급속히 약화되고 있는 소비자 수요와 상당한 고객 재고 조정으로 인해 영향을 받았습니다.

▪ 2023 회계연도 자본 비용의 대폭적인 삭감을 통해 공급 증가를 줄이고 공장의 활용도를 줄임으로써 이러한 취약한 환경에 단호하게 대응합니다.

(시장 하이라이트)

- 데이터 센터 : DDR, SSD

- PC와 그래픽 : DDR, GDDR

- 모바일 및 인텔리전트 엣지 : DRAM, NAND

(산업 전망)

- 2022년

▪ 현재 D램에 대한 CY 2022 산업 비트 수요 증가율은 한 자릿수 중하위, NAND는 10%를 약간 웃돌 것으로 예상됩니다.

▪ 전례 없는 매크로 이벤트와 고객 재고 조정의 결합으로 DRAM과 NAND에 대한 수요가 최종 소비량을 훨씬 밑돌고 있습니다. 매우 공격적인 가격 책정 환경

▪ 2022년에는 공급 증가율이 수요 증가율을 크게 웃돌 것으로 예상하여 DRAM과 NAND 모두에 대해 매우 높은 공급업체 재고 증가에 기여할 것으로 예상됩니다.

- 2023년

▪ 2023년 CY의 경우 수요 증가가 D램과 NAND의 장기 성장률에 더 근접할 것으로 예상합니다.

▪ 2023년 CY에서는 산업 D램 공급이 수요 증가율을 훨씬 밑돌 것으로 예상됩니다. 우리는 2023년 DRAM 산업 공급의 한 자릿수 중반의 성장을 모델링하고 있습니다. 2023년 낸드 공급 증가율도 수요 증가율보다 낮아질 전망이다.

▪ 장기 D램 비트 성장률은 10대 중후반으로 당초 예상한 10대 중후 반보다 약간 낮을 것으로 예상되는데, 이는 장기 PC 단위 판매 추세에 대한 기대의 완화로 인한 것이다. 탄성의 혜택을 받는 NAND 시장은 장기적으로 약 28% 성장할 것으로 계속 예상합니다.

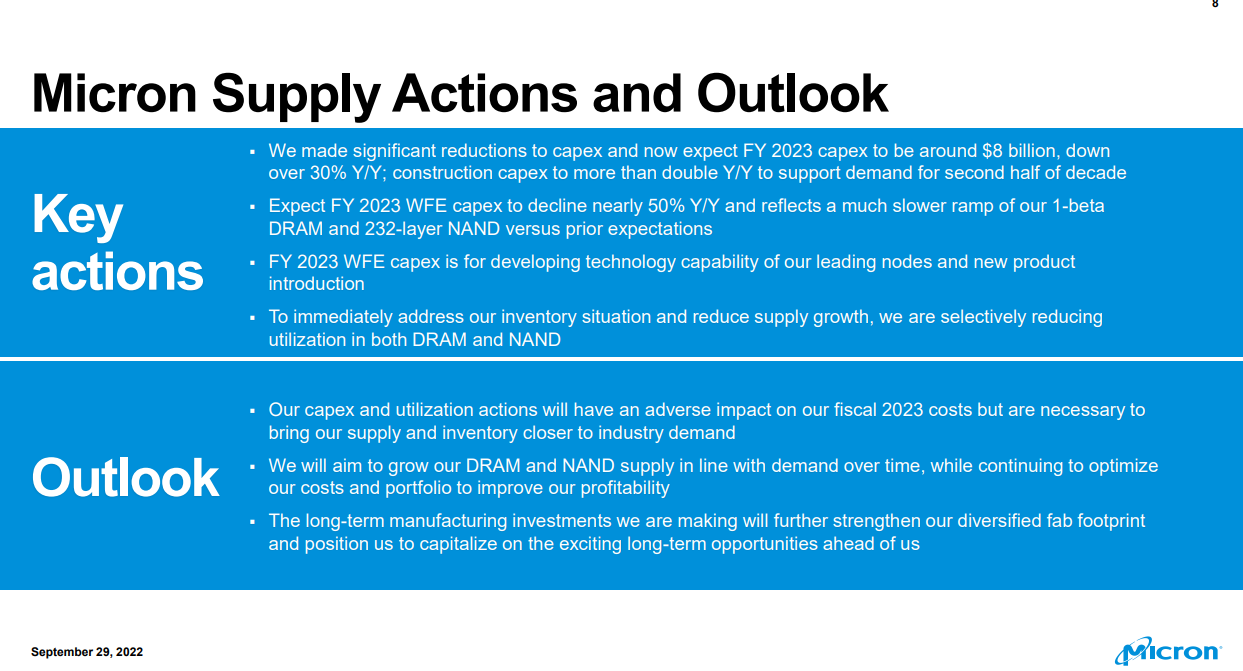

(마이크론 공급 조치 및 전망)

- 키 액션

▪ 자본 비용을 대폭 절감했으며, 이제 2023 회계연도 자본 비용은 Y/Y 30% 이상 감소한 약 80억 달러가 될 것으로 예상됩니다. 건설 자본은 Y/Y의 두 배 이상으로 증가하여 하반기 수요를 지원합니다.

▪ 2023 회계연도 WFE 자본 지출이 Y/Y 50% 가까이 감소할 것으로 예상되며, 이전의 예상에 비해 1 베타 DRAM 및 232 계층 NAND의 증가 속도가 훨씬 더 느릴 것으로 예상됩니다.

▪ 2023 회계연도 WFE 자본금은 선도 노드의 기술 역량 개발 및 신제품 도입을 위한 것입니다.

▪ 재고 상황을 즉각적으로 해결하고 공급 증가를 줄이기 위해 D램과 NAND 모두에서 활용도를 선택적으로 줄이고 있습니다.

- 전망

▪ 설비 투자 및 활용 조치는 2023 회계연도 비용에 부정적인 영향을 미치지만 공급 및 재고를 업계 수요에 더 가깝게 만드는 데 필요합니다.

▪ D램과 낸드 공급은 시간이 지남에 따라 수요에 따라 증가하는 동시에 비용과 포트폴리오를 최적화하여 수익성을 높이는 것을 목표로 할 것입니다.

▪ 우리가 하고 있는 장기적인 제조 투자는 다양한 팹 설치 공간을 더욱 강화하고 앞으로 펼쳐질 흥미진진한 장기 기회를 활용할 수 있는 입지를 마련할 것입니다.

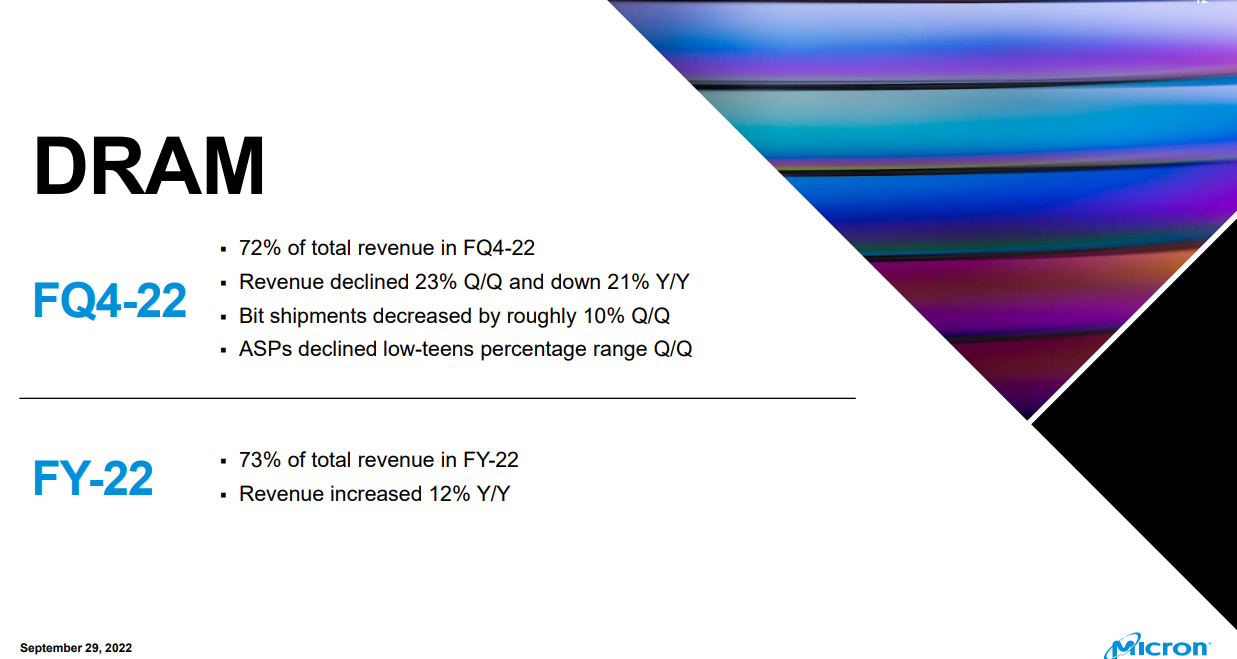

(제품 분야별 실적 요약) - DRAM

-NAND

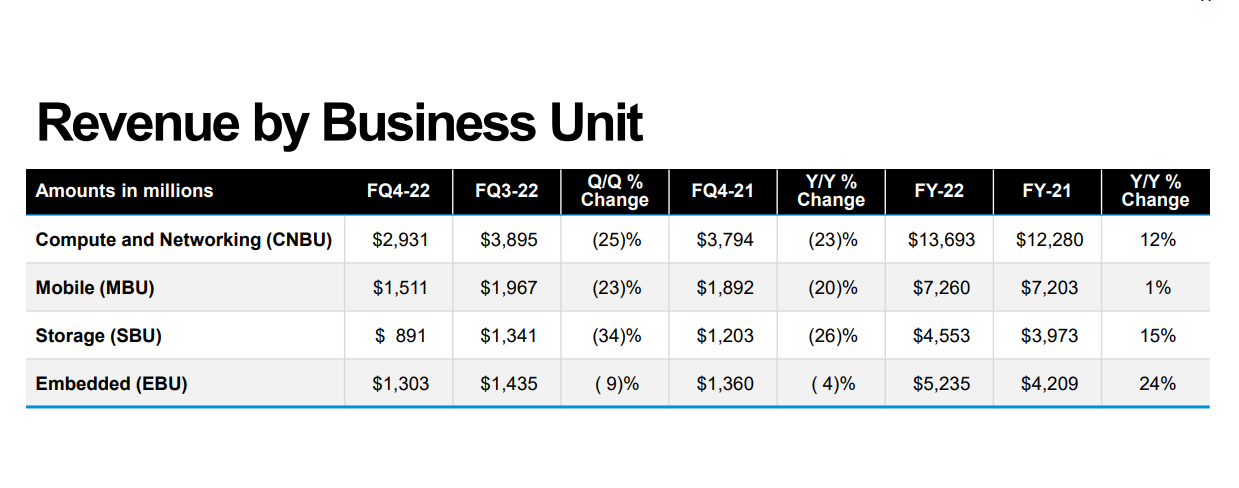

-분야별 수익

점유율 순

컴퓨트&네트워킹 > 모바일 > 임베디드 > 스토리지

(운영 결과 - Non-GAAP)

마진이 40% 대군요...!

('23년 1분기 가이던스)

가이던스가 엄청나게 하락되어 있네요.

최근 4분기 동안 EPS는 $1 이상이었는데, $0.14~ -$0.06을 제시하고 있습니다.

확실히 향후 경기가 좋지 않다는 것이 느껴지는군요!

그럼 이상으로 마이크론 테크놀로지(MU)의 '22년 4분기 실적 내용을 살펴봤습니다!

모두들 건강하시고 성투하셔서 부자 되세요!

'주식' 카테고리의 다른 글

| [기록] 올 한 해 주가 등락률(f. FINVIZ MAP, AAPL과 BRK) (0) | 2022.10.24 |

|---|---|

| [국내반도체ETF] 091160, KODEX 반도체ETF(f. 지금 시점에? 반도체 전망) (0) | 2022.10.10 |

| [고찰] 주변 사람을 보며 경험한 투자의 무지와 위험 (2) | 2022.09.30 |

| [반도체] 고 PER에 사서 저 PER 팔라는 말? (f. MU : Micron Technology) (0) | 2022.09.30 |

| [재미] 반도체 주가와 애널리스트 리포트(보고서) 상관 관계?(f. 발행 건, 내용, + SK하이닉스) (0) | 2022.09.26 |