안녕하세요! 뜬구름 홍 입니다.

시간이 어찌 지나가는지... 벌써 3월이 되었습니다.

그리고 관심 있는 종목들의 실적 발표가 거의 끝나가네요...

(사실 차지 포인트 실적 발표한지도 몰랐습니다..!!)

그만큼 실적이 잘 나오리라 생각해서 걱정을 안 해서 그랬는지, 시장의 반응을 보니 실적이 나쁘지 않게 나왔나 봅니다!

그럼 간단히 21년 4분기 + 21년 한 해 마무리 실적 리뷰를 해보겠습니다!

* 4분기 실적 발표일 : 22년 3월 2일 장 마감 후 (미국 시간 기준)

(지극히 공식 자료에 의해 작성한 것이니 투자에 참고 바랍니다!)

(22년 1분기 예상 매출 가이던스 : $ 72 ~ 77 M, 전년 동기 대비 84% 증가 예정)

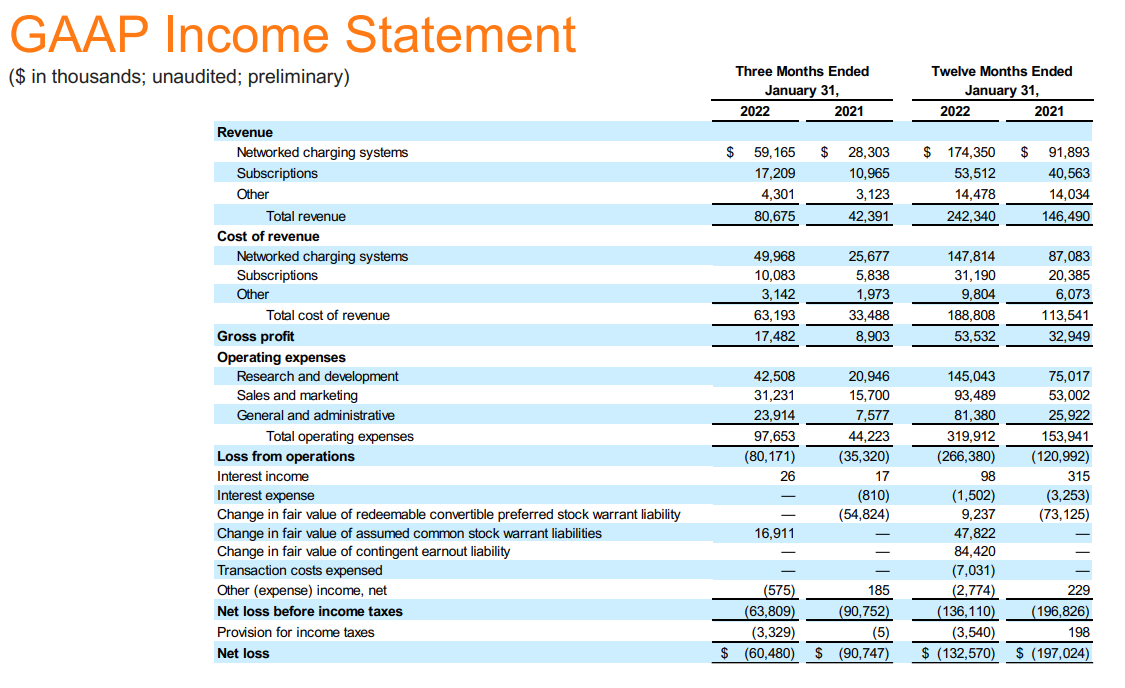

- 분기별 매출은 전년 대비 90% 증가했으며 연간 매출은 전년 대비 65% 증가했으며 둘 다 가이던스의 상단을 초과했습니다.

- 1월 31일 현재 174,000개 이상의 포트가 활성화되었으며 유럽에는 약 51,000개가 있습니다.

- Fleet 모멘텀은 Element, LeasePlan USA, Wex 및 Wheels Donlen과 같은 선도적인 함대 회사와 함께 계속됩니다.

- 2023 회계연도의 연간 매출은 4억 5천만 달러에서 5억 달러로 예상됩니다. (기존 22년 매출 $ 346 M = 3억 4천 달러, 기존 가이던스 대비 약 30% 상승)

CEO의 말

“ChargePoint는 분기별 및 연간 매출 가이던스의 최고치를 초과하고 북미와 유럽 전역의 상업용, 차량 및 주거 부문에서 기술 리더십을 향상하는 또 다른 뛰어난 분기를 제공했습니다. “상장 기업으로 출범한 첫 해에 연간 매출이 전년 대비 65% 증가, 2건의 전략적 인수, 활성화된 항구 수를 60% 이상 확장, 세계적 수준의 인재로 구성된 팀 성장을 포함하여 수많은 성공을 거두었습니다.”

* 2건의 전략적 인수 : has.to.be와 ViriCit 2개의 인수

* 먼저 발표 자료에 들어가기에 앞서 자료 맨 앞에 이러한 문구가 있습니다. 한마디로 불확실성이 많은 상황이다!

코로나19 범유행, 러시아의 우크라이나 침공을 포함한 지정학적 사건, 인플레이션, 금리 또는 기타 사건의 변화를 포함한 거시경제 동향 전반적인 경제, 비즈니스, 고객의 비즈니스, 그리고 고객들에 대한 우리의 통제를 벗어난다.

- 자신감 있게? 유형별(충전 스테이션 + 유지보수 구독료) 매출액과 지역별(북미, 유럽) 매출액으로 시작합니다.

깔끔하게 보기 좋네요!

! 바로 요약 들어가 보겠습니다!

* 21년 4분기 매출 :

(예상) $ 78 M

(실적) $ 80 M -> 매출은 예상치 상회함!

* 21년 전체 매출 :

(예상) $ 235 ~ 245 M * 해당 매출액은 21년 3분기에 상향한 금액입니다. (기존 $ 195 ~ 235 M)

(실적) $ 242 M -> 전체 매출 또한 상향된 예상치 범위 안에 듬!

이렇기에 시장에서는 금번 실적에 대해 우호적(?)으로 반응하는 것 같네요.

자! 그럼 보다 상세히 보겠습니다.

(타입별) * 저는 기업이 제시한 사업 목표를 지속적으로 달성하는지를 주요 관심사로 보고 있습니다!

21년 4분기 / 21년 3분기 / 21년 2분기

충전 스테이션 : $ 59 M (전 분기 대비 약 25% 상승) / <- $ 47 M (전 분기대비 17% 상승) / <- $ 40 M

구독 서비스 : $ 17 M (전 분기 대비 약 30% 상승) / <- $ 13 M (전 분기대비 8% 상승) / <- $ 12 M

이렇게 수치로보니 상당히 성장했다는 것을 알 수 있습니다.

특히나 구독 서비스는 전 분기대 30% 이상 상승했다는 점이 참 매력적이네요.

참고로 전기차 충전시설은 유지보수 비용이 만만치 않습니다... 얼핏 국내 충전소 유지보수 금액을 봤는데... 상당했습니다. 웬만한 거 교체하면 소형차 한 대 값인 것 같았습니다. (기억이 정확하지는 않습니다!)

또한 차지 포인트의 경우 충전 시설을 보유하는 것이 아니라 고객의 요청에 의해 충전 시스템을 판매하는 회사입니다.

다른 회사처럼 전기차 충전소를 보유하는 것은 아님.

역시나 운영 지출비용에는 R&D 분야가 전년 대비 2배 이상 증가하였고, 판관비 또한 거의 2배가량 증가했음을 알 수 있습니다. 게다가 21년 4분기에는 주식 워런티 비용도(1회성 비용) 포함되어있습니다. ($ 16 M)

또 한 가지 중요한 내용이 있네요!

바로 손실액입니다.

20년 대비 21년도 지속적으로 증가하고 있습니다.

다만, 손실 내용 중에 주식 워런티랑 Contingent earnout liabilites 가 있는데 금액이 상당합니다. 'Contingent earnout liabilites'에 대한 내용을 아시는 분께서는 댓글 달아주셔요!

주식 워런티 : - $ 47 M

'Contingent earnout liabilites' : - $ 84 M

전체 손실 - $ 157 M 중에서 위의 두 개가 차지하는 비중이 무려 83% 나 차지합니다...

워런티는 1회성 비용으로 봐야 하겠지만 저 'Contingent earnout liabilites'는 잘 모르겠네요...

- 마진율입니다. 지속적으로 20% 상회하고 있습니다.

- 그럼에도 운영 등으로 나가는 지출비용은 계속 증가하고 있습니다. 다행인 점은 수익 대비 운영 지출 비중이 점점 줄어드는 추세입니다.

다만, 아래와 같이 매출은 상당히 상승했음에도 전년도 손실과 크게 차이가 없음을 알 수 있습니다.

- 순이익/손실.연간 GAAP 순 손실은 1억 3,260만 달러였습니다. 주식 기반 보상 비용 및 기타 항목을 제외한 연간 비 GAAP 세전 순 손실은 1억 8,550만 달러로 전년도의 1억 1,760만 달러와 비교되었습니다.

이번 분기보고서는 기존과는 다르게 주요 포인트를 적어놓지 않았습니다.

맨 첫 장에 지금 시대의 불확실성을 장문으로 적어놓았고 달랑 그래프로 내용을 대신했습니다.

어떻게 보면 깔끔해 보이기도 하지만, 내용이 너무 없어서 뭐라 말할 수가 없네요. (상세 내용은 차지 포인트 홈페이지에 올려놔져 있습니다.)

그래도 기존 차지 포인트에서 제시한 21년 매출 가이던스를 $ 198 M 대비 $ 242M로 22% 상향된 매출을 달성했습니다.

* 공매도 비율(short ratio) 변화 : 1.36('21.12.14) -> 3.13('21.3.2)

우려했던 점들이 꽤나 잘 성장하고 있는 듯해서 다행인 것 같습니다.

그래도 운영 비용이 너무 많인 비중을 차지하고 있어서 조금 아쉽긴 합니다.

다만 성장주이고 이제 막 활성화가 되는 전기충전소 시장에서 기대 이상의 매출과 성장이 보여서 어느 정도 마음이 놓이긴 합니다.

언젠가 미국 가서 전기차를 렌트하여 차지 포인트 충전소를 이용하는 그날 까지!

모두들 건강 유의하시고 성투하셔서 부자 되십시오!

'주식' 카테고리의 다른 글

| EPAM(이팸) 간단한 21년 4분기 리뷰(f. 무슨 기업일까?) (0) | 2022.03.13 |

|---|---|

| EPAM(이팸) 주가 급락 및 과거로 본 향후 미래(f. 적정주가?) (0) | 2022.03.13 |

| (번외) 프로테라(ptra) 4분기 실적으로 본 25년도 매출 달성여부 (0) | 2022.03.02 |

| 프로테라(ptra) 4분기 실적 간단 리뷰(f. 21년 매출 미달성 BUT 22년 매출 가이던스 상향 24~34%) (0) | 2022.03.02 |

| 소파이(SOFI) Technisys 인수 계약 발표(f. 완전 희석 주식이란?) (0) | 2022.02.23 |